728x90

법인세 세무조정 및 기업회계 세무회계 차이

728x90

세무조정이란?

기업이 일반적으로 공정·타당하다고 인정되는 기업회계기준에 의하여 작성한 재무제표상의 당기순손익을 기초로 하여 세법의 규정에 따라 익금과 손금을 조정함으로써 정확한 과세소득을 계산하기 위한 일련의 절차를 말합니다.

▶ 기업회계와 세무회계 차이

▷ 기업회계와 세무회계의 차이는 다음 항목들을 가감하여 조정하게 됩니다.

- 익금산입 : 기업회계상 수익이 아니나 세무회계상 익금으로 인정하는 것

- 익금불산입 : 기업회계상 수익이나 세무회계상 익금으로 보지 않는 것

- 손금산입 : 기업회계상 비용이 아니나 세무회계상 손금으로 인정하는 것

- 손금불산입 : 기업회계상 비용이나 세무회계상 손금으로 보지 않는 것

▶ 세무조정 구분

▷ 세무조정은 사업연도 말의 결산서에 손비로 계상한 경우에만 세법에서 인정하는「결산조정사항」과 법인세 신고서에만 계상해도 되는「신고조정사항」으로 나눠집니다.

결산조정항목(예시)

|

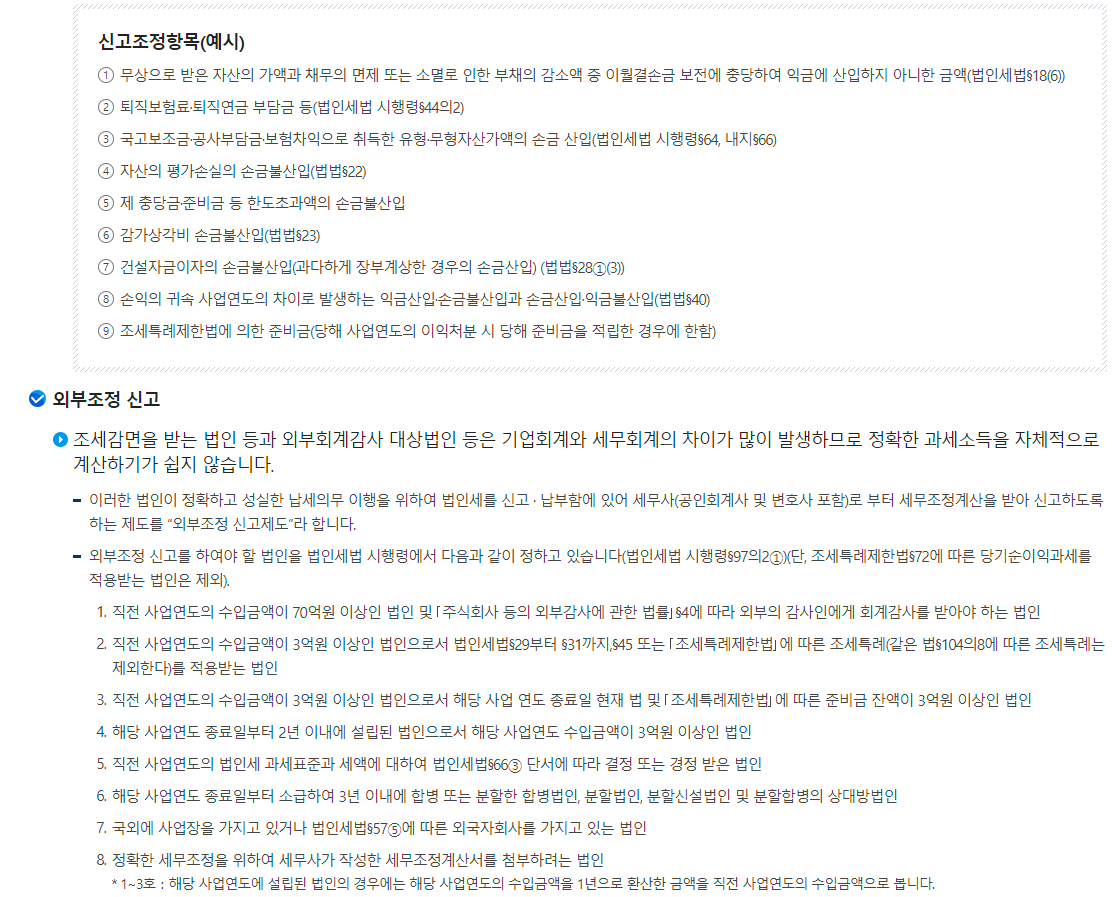

신고조정항목(예시)

|

▶ 외부조정 신고

▷ 조세감면을 받는 법인 등과 외부회계감사 대상법인 등은 기업회계와 세무회계의 차이가 많이 발생하므로 정확한 과세소득을 자체적으로 계산하기가 쉽지 않습니다.

- 이러한 법인이 정확하고 성실한 납세의무 이행을 위하여 법인세를 신고 · 납부함에 있어 세무사(공인회계사 및 변호사 포함)로 부터 세무조정계산을 받아 신고하도록 하는 제도를 “외부조정 신고제도”라 합니다.

- 외부조정 신고를 하여야 할 법인을 법인세법 시행령에서 다음과 같이 정하고 있습니다(법인세법 시행령§97의2①)(단, 조세특례제한법§72에 따른 당기순이익과세를 적용받는 법인은 제외).

- 직전 사업연도의 수입금액이 70억원 이상인 법인 및 「주식회사 등의 외부감사에 관한 법률」§4에 따라 외부의 감사인에게 회계감사를 받아야 하는 법인

- 직전 사업연도의 수입금액이 3억원 이상인 법인으로서 법인세법§29부터 §31까지,§45 또는 「조세특례제한법」에 따른 조세특례(같은 법§104의8에 따른 조세특례는 제외한다)를 적용받는 법인

- 직전 사업연도의 수입금액이 3억원 이상인 법인으로서 해당 사업 연도 종료일 현재 법 및 「조세특례제한법」에 따른 준비금 잔액이 3억원 이상인 법인

- 해당 사업연도 종료일부터 2년 이내에 설립된 법인으로서 해당 사업연도 수입금액이 3억원 이상인 법인

- 직전 사업연도의 법인세 과세표준과 세액에 대하여 법인세법§66③ 단서에 따라 결정 또는 경정 받은 법인

- 해당 사업연도 종료일부터 소급하여 3년 이내에 합병 또는 분할한 합병법인, 분할법인, 분할신설법인 및 분할합병의 상대방법인

- 국외에 사업장을 가지고 있거나 법인세법§57⑤에 따른 외국자회사를 가지고 있는 법인

- 정확한 세무조정을 위하여 세무사가 작성한 세무조정계산서를 첨부하려는 법인

* 1∼3호:해당 사업연도에 설립된 법인의 경우에는 해당 사업연도의 수입금액을 1년으로 환산한 금액을 직전 사업연도의 수입금액으로 봅니다.

※ 출처 : 국세청 홈페이지

300x250

300x250

728x90

'세금' 카테고리의 다른 글

| 법인세 영리법인 신고안내(무실적법인의 간편 전자신고) (17) | 2024.10.30 |

|---|---|

| 법인세 영리법인 신고안내(법인유형별 과세소득의 범위) (15) | 2024.10.30 |

| 법인세 가산세 요약표 (18) | 2024.10.28 |

| 법인세 세율 (19) | 2024.10.27 |

| 법인세 신고기한 및 제출대상서류 (19) | 2024.10.26 |

댓글